Không có thông tin gì to tát tại đại hội cổ đông của Berkshire Hathaway diễn ra vào ngày 4.5, nhưng có một bài học lớn dành cho các nhà đầu tư: Có lẽ điều quan trọng nhất bạn có thể làm khi các khoản đầu tư của bạn đang "xuôi chèo mát mái" là lắng nghe ai đó nói rằng bạn đã sai.

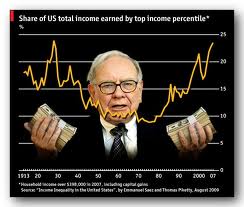

Để thêm gia vị cho đại hội cổ đông năm nay, nhà đầu tư huyền thoại Warren Buffett, Chủ tịch Tập đoàn Berkshire Hathaway, đã mời một người đã đặt cược cổ phiếu của Berkshire sẽ đi xuống để tham gia nhóm các nhà phân tích đặt câu hỏi chất vấn cho Buffett và Phó Chủ tịch Charles Munger. Người được mời là chuyên gia bán khống Doug Kass, 64 tuổi, đến từ quỹ đầu cơ Seabreeze Partners Management. Năm 2008, Kass đã nổi tiếng khi ông viết một bài báo liệt kê cả 11 lý do vì sao nên bán khống cổ phiếu Berkshire.

Theo khảo sát do Viện Quan hệ Nhà đầu tư Quốc gia thực hiện vào năm 2011, có tới 80% công ty đưa ra giới hạn về số người có thể được đặt câu hỏi trong cuộc họp báo cáo kết quả kinh doanh. Gần 25% công ty chỉ nhận câu hỏi đặt ra từ một nhóm người họ đã đồng ý trước đó. Chỉ 11% cho phép các nhà đầu tư cá nhân chất vấn. Và chỉ 12% cho phép bất cứ ai cũng được đặt câu hỏi. Một phát hiện đáng chú ý là 76% công ty đã chuẩn bị sẵn câu trả lời theo kịch bản cho những câu hỏi họ dự kiến sẽ bị hoặc được hỏi.

Những điều này cho thấy sự đặc biệt trong cách nghĩ của Buffett. Đó là một trong những lý do làm nên thành công của ông. "Buffett rất tự tin, ông không sợ một thách thức nào. Nói đúng hơn là ông ấy rất hứng thú mỗi khi xuất hiện thách thức mới", Kass nhận xét.

Khi thị trường giá lên chấm dứt và mọi thứ bắt đầu đi xuống, bạn sẽ tạ ơn trời là mình đã làm điều đó. Hãy nhìn Warren Buffett: ông luôn tìm người bảo rằng ông đã sai |

Buffett từng nói về nhà khoa học Charles Darwin, cha đẻ của học thuyết tiến hóa, rằng: "Mỗi khi gặp một ý tưởng mâu thuẫn với kết luận ông đã rút ra, Darwin liền viết phát hiện mới đó ra trong vòng 30 phút. Nếu không, bộ não của ông sẽ tự động đưa ra các lý lẽ bài xích thông tin phản bác này, giống như cơ thể tự động đào thải những vật lạ được cấy ghép vào mình". Buffett nói thêm: "Tâm lý tự nhiên của con người là luôn bám giữ lấy niềm tin của mình, nhất là khi niềm tin đó đã được củng cố, chứng minh bởi những trải nghiệm".

Đó là lý do Buffett phải luôn tìm người đưa ra ý kiến trái chiều với ông.

Một nhà đầu tư gạo cội khác trong giới tài chính cũng rất xem trọng nguyên tắc "cần thách thức quan điểm đầu tư của bản thân". Đó là Ray Dalio, nhà sáng lập Bridgewater Associates, quỹ đầu cơ lớn nhất thế giới.

"Khi cả 2 bên đều bất đồng, đó là khi quá trình học hỏi và tiến lên phía trước bắt đầu diễn ra. Điều quan trọng nhất một nhà đầu tư có thể làm để trở nên hiệu quả hơn là tìm một người mình kính trọng, người có quan điểm hoàn toàn trái ngược với mình và có tinh thần trao đổi, tranh luận cởi mở", ông nói thêm.

Nguyên tắc này được ông Dalio gọi là "sự bất đồng có suy nghĩ". Ông cho rằng nguyên tắc đó vào lúc này càng trở nên quan trọng hơn bao giờ hết. Vì các thị trường đều đang lên các mức cao kỷ lục. Khi giá cả liên tục tăng cao, khó tránh được việc người ta trở nên tự mãn và chủ quan. "Khi nghĩ mình đúng, bộ não của bạn sẽ không muốn học hỏi. Càng nghĩ rằng bạn biết nhiều, bộ não sẽ càng khép lại, càng không muốn tiếp thu ý tưởng mới", ông nói.

Chỉ khi nào chủ động tìm kiếm "sự bất đồng có suy nghĩ", nhà đầu tư mới có thể phản biện những niềm tin được tạo ra bởi một thị trường giá lên. Theo ông, các nhà đầu tư có thể nâng cao được xác suất đúng của họ thêm 30-40%, đơn giản chỉ bằng việc thảo luận một cách cởi mở với những người bất đồng ý kiến. Hiểu được các lý lẽ vì sao bất đồng sẽ giúp nhà đầu tư đưa ra quyết định chính xác hơn. "Có một thực tế: nhiều nhà đầu tư mắc phải sai lầm là cứ nhìn vào giá mà không nhận ra giá chẳng có ý nghĩa gì cả", ông nói.

Một cách để áp dụng nguyên tắc "bất đồng có suy nghĩ" vào quy trình ra quyết định, theo bà Mariko Gordon, Tổng Giám đốc Daruma Capital Management tại New York, là có thể giả vờ như mình là một người hoàn toàn khác. "Hãy tự hỏi mình: nếu tôi là nhà bán khống thông minh nhất thế giới, khoản đầu tư nào tôi sẽ tìm đến? Nếu tôi là người chỉ muốn mua các cổ phiếu tăng giá nhanh, vậy có cổ phiếu nào như thế cho tôi? Bằng cách đó, bạn có thể buộc mình phải nhìn vấn đề ở nhiều góc độ, phương diện khác nhau", bà nói.

Mike Ervolini, Tổng Giám đốc hãng tư vấn Cabot Research, lại đo lường bao lâu thì một khoản đầu tư tốt không còn hiệu quả nữa. Công ty ông nhận thấy nhà đầu tư có xu hướng tiếp tục nắm giữ một cổ phiếu đang chiến thắng trên thị trường, thậm chí sau khi phong độ của nó bắt đầu đi xuống.

Ông cho rằng cần phải nghiên cứu lịch sử đầu tư của chính mình để biết một khoản đầu tư trung bình sẽ tạo ra kết quả vượt trội trong bao lâu. Qua khoảng thời gian này là dấu hiệu cần phải xem lại khoản đầu tư đó.

Phải sẵn sàng chấp nhận những lời phản bác, đặt dấu hỏi ngay cả khi mình có niềm tin mạnh nhất. Khi thị trường giá lên chấm dứt và mọi thứ bắt đầu đi xuống, bạn sẽ tạ ơn trời là mình đã làm điều đó. Hãy nhìn Warren Buffett: ông luôn tìm người bảo rằng ông đã sai.

(Theo WSJ)

Bình luận của bạn